出品|睿蓝财讯

出品|睿蓝财讯酒店是一门长期存在的生意和商业,但又随着社会文明的变化在不变中“变”,逻辑也由此不同。“酒店链”从品牌和产品、规模、流量、运营效率四个因素比较,以获得对酒店行业本质认知。

一、趋势是什么?

酒店行业占据住宿业主导地位。2020年中国住宿业设施总数44.72万家,房间总数1620.43万间,酒店总数27.92万家,房间总数1532.60万间,分别占62%和95%。【1】

酒店行业市场结构仍以单体酒店为主。连锁酒店数 5.5万家,单体酒店 22.4 万家,连锁客房数469万间占比31%,单体酒店客房数1046万间占比69%。

经过近二十年高速发展,酒店行业进入存量整合期,连锁酒店引领发展。2015年至2019年中国酒店数量年平均增速3.7%,低于GDP增速,连锁酒店数量复合增速15.8%,远高于单体酒店。

连锁酒店发展方向的三个关键词:连锁下沉、中高端化、数字化转型

(一)连锁下沉:

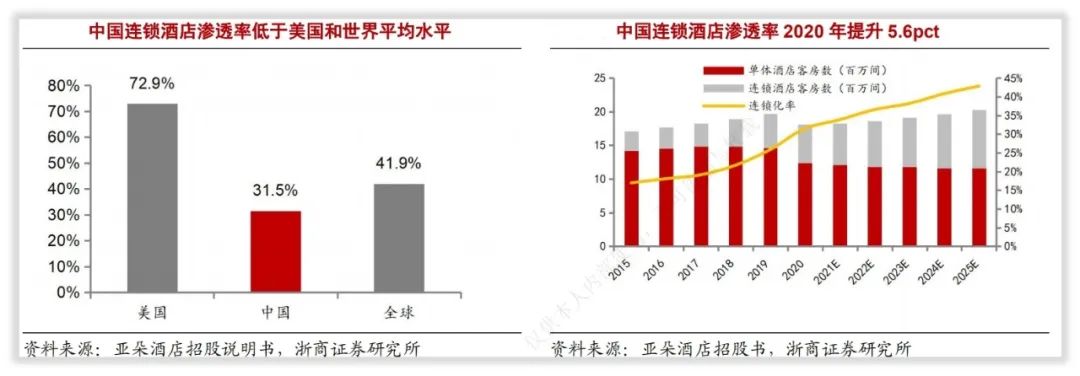

尽管中国酒店市场集中度不断提升,但连锁率仍然低于世界平均和美国水平,提升空间较大。连锁酒店渗透率从2016年18%提升至2019年24.9%,疫情加速酒店供给侧改革,大量单体酒店出清,2020年连锁率同比提升5.6%至31.5%,仍低于全球41.9%和美国72.9%。【2】

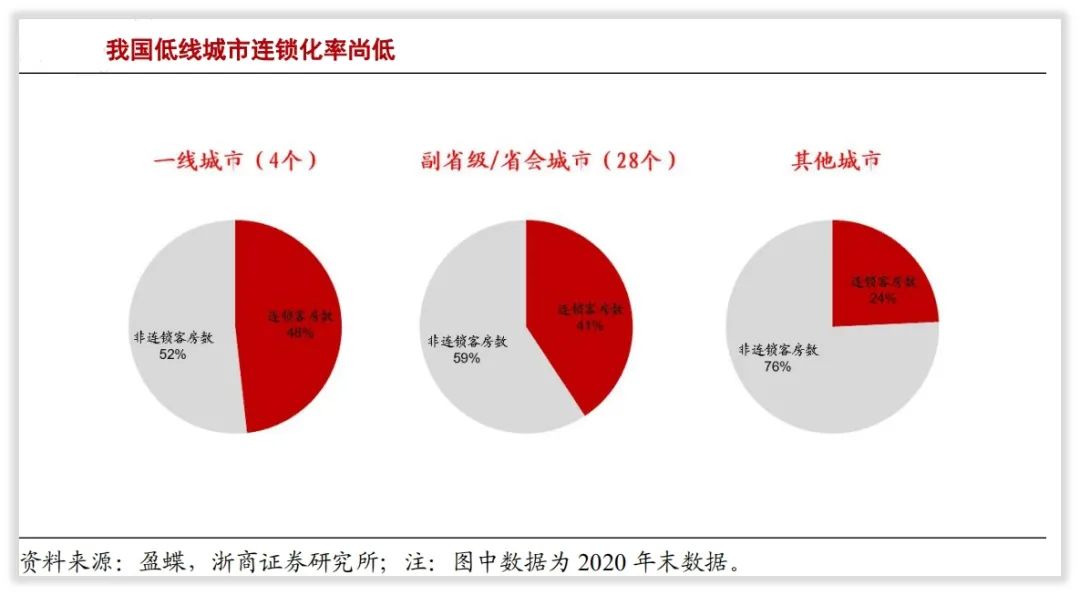

低线城市发展空间巨大。一线城市(北上广深)酒店数占全部酒店8%,副省级城市及省会城市酒店数占比 26%,其他城市占比66%。一线城市、副省级城市及省会城市连锁化程度高,分别为48%、41%,其他城市连锁化率仅24%。

单体酒店存在资金能力有限、客源严重依赖OTA、成本控制不佳、抗风险能力弱问题,疫情的推动下,小型单体酒店加盟连锁酒店趋势已定。

(二)中高端化:

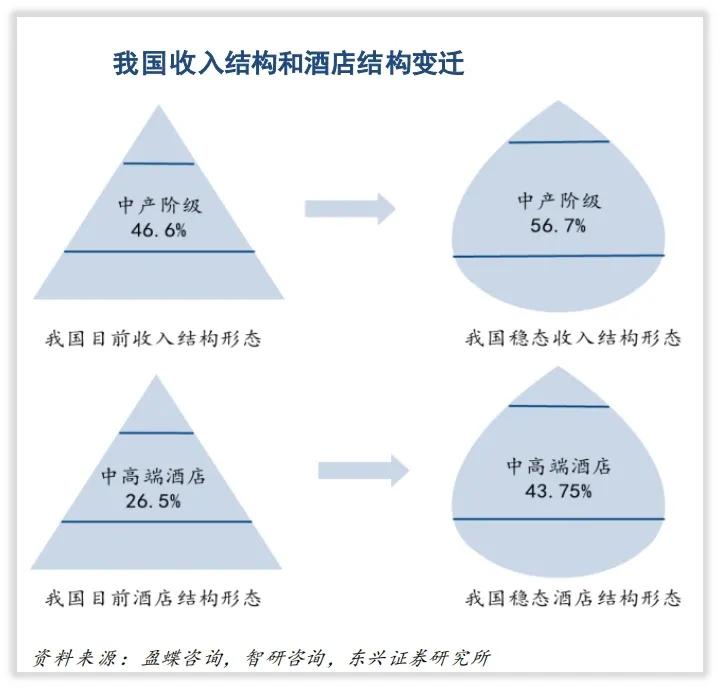

经济型酒店已过2006年到2015年黄金十年,面临行业规模和结构重整双重挑战竞争局面。而随着中产阶级占比提升,叠加消费升级趋势,中高端酒店迎来结构性机会

当前中国中产阶级群体占比46.6%,中高端酒店数量占比仅26.5%,收入结构形态与酒店结构形态不匹配,中高端酒店市场有巨大增长空间。

中端酒店近五年保持高速增长,2019年中国中端连锁酒店数量超过1万家,比2016年增长367.5%,四年(2016-2019)复合增长率67.2%。2020年,在新冠疫情负面影响下,整体行业有所收缩,但中端连锁酒店仍然保持了正增长,达到11873家,同比上升8.4%。

(三)数字化转型:

数字化时代已经到来,在疫情推动下,酒店加快数字化进程。根据Centric Digital撰写的《商业新模式:企业数字化转型之路》一书中对数字化转型阶段的描述,以华住集团为代表的连锁酒店已经进入数字化转型进展期。

最直观变现是企业主营产品或服务没有大的变化,但是在产品或服务营销方式已经有了很大变化,移动化、数字化特点开始显现,例如app订房、微信公众号订阅。

SaaS等云计算部署模式的普及,企业数字化开始依赖于云服务。企业内部数字化动作凭借云计算或云服务能够完成,能够更加充分利用数据做市场和客户研究,开始有专业的数字化人才来跟进或推进自身数字化进程。企业经营中部分环节开始实现数字化,并且取得阶段性成果。

全球只有35%酒店 PMS【3】 实现云计算,而中国本土酒店这个比例只会更少。因此酒店业数字化道路仍旧漫长,不过这次疫情的影响迫使众多酒店开始加速数字。

二,头部公司在怎么做?

(一)四大要素:

判断一家酒店的价值,关键要素有四个:品牌和产品、规模、流量、运营效率。

酒店生存根基是满足住客需求,本质是提供睡眠服务。酒店不仅提供良好硬件设施,还有优质的服务,随着经济增长和居民人均可支配收入增加,中高端酒店需求占比提升,拥有多品牌矩阵连锁酒店集团受益更大。财务上用“每间可售客房收入”(revpar)【4】衡量产品溢价权”判断中高端酒店衡量产品结构。

扩大规模是降低酒店运营成本较好的办法,通过规模化和合并效应实现酒店建造成本降低和日常采购成本降低,连锁酒店建造成本一般比单体酒店低10%。其次,建立超大规模的酒店网络能够发挥网络效应,增加品牌影响力。查看“酒店数量”和“净开店数”衡量扩张速度,当前连锁酒店主要以加盟形式进行扩张。

流量是酒店的护城河,会员体系是酒店未来可持续发展立足之本。会员入住次数远高于散客和OTA用户,对于大部分酒店利润率维持8%-12%算是不错水平,但OTA佣金是房价的10%-15%,拥有庞大、具有粘性会员群体可节省销售费用,对酒店盈利至关重要。用“会员人数”和“自有渠道入住间夜数占比”衡量酒店的会员数量和质量。

酒店属于重资产行业,酒店长期经营性资产的周转率和运营效率决定了酒店成本和效益水平。酒店成本中租金及折旧摊销占营业成本20%-30%,人力成本占20%,提高客房出租率和降低人房比是盈利关键一步。

(二)锦江酒店、华住集团、首旅酒店比较:

公司概况:

1、锦江酒店是中国规模第一多品牌连锁酒店集团,业务为“有限服务型酒店营运及管理业务”和“食品及餐饮业务”,拥有锦江之星、七天、麗枫、喆啡、维也纳品牌酒店,覆盖亚太、欧美、中东、非洲,深耕经济型、中高端品牌酒店。

2、华住集团为中国第二大及全球第九大多品牌酒店集团,业务遍及17个国家,旗下经营23个知名酒店品牌,拥有汉庭、华住、桔子水晶、玺悦等品牌,覆盖经济型到高端市场。

3、首旅酒店是中国第三、全球第十大连锁酒店集团,业务主要在国内,旗下拥有如家、莫泰、和颐、建国等20多个知名的酒店品牌。

要素对比:

1、规模对比:

至2021年中,锦江酒店境内开业酒店数量8563家,华住集团境内开业7004家,首旅酒店为5232家。

锦江酒店具备规模优势,酒店不仅在TO C处同质化竞争,位置优先品牌,更表现在TO B加盟店盈利模型的趋同。加盟商与酒店普遍签署了长期合同,这带来酒店品牌之间的高迁移成本,规模优势很难被颠覆。

观察三家酒店近几年扩张速度,2018年-2021年上半年,华住集团扩张速度最快,从2018年4230家增加至2020年7004家,增长66%;锦江酒店开业酒店数量从6147增加至8564家,增长39%;首旅酒店扩张速度最慢,从4049家增加至5232家,增长29%。

从结构来看,锦江酒店中高端类型酒店占比最高,至2021年6月,锦江酒店经济型酒店和中高端酒店各占一半。华住集团经济型酒店占比63.5%,中高端酒店占比36.5%。首旅酒店中高端酒店占比最低为24%,经济型占比76%。

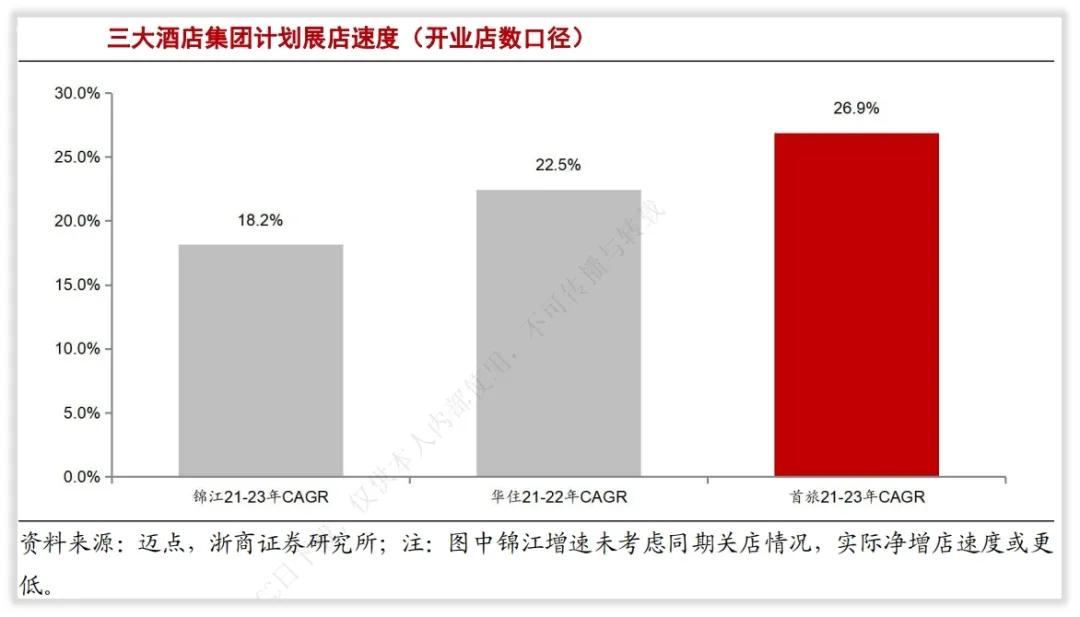

关于未来开店计划,预计首旅2021-2023年酒店数量复合增长率约为27%,超过锦江和华住计划的速度。三家酒店均有“三年万店”计划。

2021年首旅总经理孙坚表示,要为三年万店目标奋斗,当年计划开店 1400-1600家。

华住“三年千城万店”:2019年12月,华住集团CEO 季琦重申“千城万店”计划,提出三年内华住集团酒店数量达 1 万家,并力争把汉庭开到每一个县城。

据北京商报报道,锦江集团中国区未来三年的目标是要新签1万家酒店,新开业7000家酒店。

2、品牌与产品对比:

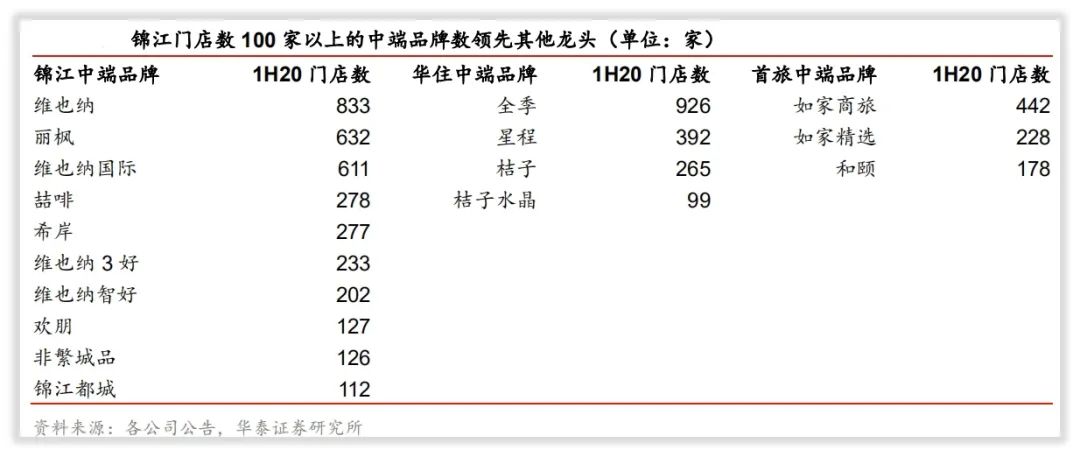

锦江酒店拥有最多的中端酒店品牌和数量,锦江旗下境内门店超100家门店的中端品牌已达10个,其中维也纳酒店与丽枫已达833、632家。华住与首旅只各有3个过百中端品牌门店,如家中高端品牌数量低于华住集团。

从“每间可用客房收入”(revpar=客房均价*出租率)指标来看,2021年二季度,从高到低revpar依次为华住集团210元、锦江酒店159元、首旅酒店148元,表明华住集团每间房创造收入比锦江酒店和首旅酒店多。

细拆分来看,华住的房价和出租率均高于锦江酒店和首旅酒店,而锦江酒店和首旅酒店出租率相同,但锦江酒店房单价高于首旅酒店,故锦江酒店revpar比其高。

华住集团不管是经济型还是中高端,revpar都遥遥领先锦江酒店和首旅酒店,2021年上半年经济型酒店revpar从高到低依次为华住集团168元、锦江酒店109元、首旅酒店107元(一二季度revpar加权平均得出)。中高端酒店revpar从高到低依次为华住集团269元、锦江酒店191元、首旅酒店162元。

究其原因,虽然锦江酒店的中高端酒店占比华住集团多,但华住集团布局更多的优质地段,华住集团租赁费用占比是锦江酒店两倍。另一方面华住集团的旗下的酒店产品和服务过硬,享受一定的溢价。而首旅酒店因中高端酒店占比过低且定价较低,拉低revpar排名垫底。

2019年锦江酒店、华住集团、首旅酒店租赁费用占总收入比例为24%、13%、21%。

3、流量对比:

2017年锦江酒店的会员人数最多,为1.4亿元。首旅酒店个华住集团会员人数均1亿人。2020年华住的会员人数跃居第一,为1.7亿人。锦江酒店和首旅酒店分别为1.6亿人和1.3亿人。

近几年华住集团会员数不仅稳健增长,而且在酒店服务类APP活跃度最高,截至 2021年4月,公司华住会APP月活用户数达580.5万,位居酒店服务类APP榜单第一名,约为其他九大酒店集团2倍。

首旅酒店会员人数也处稳健增长的态势,但发展速度低于华住集团。锦江酒店2017-2019年会员人数增长情况较好,但2020年下降速度较快,从2019年2亿人将至1.6亿人。

自有渠道入住间夜数占比衡量会员质量重要指标,是指通过酒店通过自有渠道订房比例,2020首旅酒店为77%,年华住集团直销间夜占比 85%,而其余 15%的间夜通过中介销售。

4、运营效率对比:

从“房价出租率”和“人房比”观察企业的运营效率。选用2019年-2021年中的出租率数据,对比疫情前和恢复中出租率情况。疫情前华住的出租率84%高于首旅酒店79%,首旅酒店的出租率高于锦江酒店75%,说明华住集团的客房利用率最高,锦江酒店客房利用效率最低。

对比三家酒店疫情后恢复水平,华住集团客房出租率已恢复至82%,恢复状况较好。首旅酒店和锦江酒店,2021年中出租率持平为72%。

“人房比”含义是均客房需要服务人员,用“人房比”衡量运营成本中人力成本控制能力。华住集团和首旅酒店的人房比较低,2019年人房比为0.17,而锦江酒店的人房比高达0.33。表明华住集团和首旅酒店人力成本控制较好,锦江酒店因是国企精简员工力度不够。

首旅酒店近三年人房比不断优化,分别为0.21、0.17、0.13。锦江酒店人房比为0.31、0.33、0.29,2020年才开始下降。

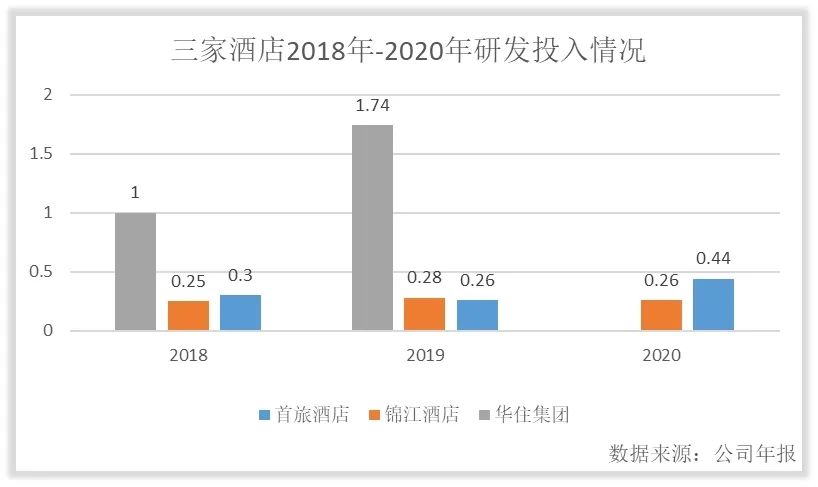

数字化转型上,锦江酒店虽然规模最大,但在IT系统的研发投入上最低,2019年仅为0.26亿元。华住研发投入最高为1.7亿元,首旅酒店为0.36亿元。

首旅酒店2020年开始重视数字化转型,逆势增加研发投入,锦江酒店并未增加研发。

总结:

酒店行业已经进入存量整合期,但由连锁酒店引领“连锁下沉”、“中高端化”、“数字化转型”精细化转型才刚刚开始。我们认为“品牌和产品”、“规模”“流量”、“运营效率”是决定一家连锁酒店集团价值关键因素,更好的产品可以带来更多的用户,更多的用户可以降低经营成本,而更高的运营效率会给企业带来更多的利润,更多的利润促使规模扩大。

锦江酒店之前一直受体制的困扰,其优势在于规模庞大,难以被颠覆,会员人数较多,但产品和运营效率存在短板,对企业数字化转型不够重视。锦江酒店中高端酒店占比50%,高于华住集团36.5%,但锦江酒店revpar210元,远高于锦江酒店revpar159元。此外锦江酒店人力成本控制较弱,人房比是华住集团两倍。

疫情的催化下,大股东锦江资意识问题拿出了行动,2020年7月锦江国际全球酒店管理委员会提出《中国区三年目标设定、考核与激励方案》,要求加快推进中国区整合,未来三年实现规模和净利润翻番。

华住集团在“流量”、“品牌与产品”、“运营效率”方面均无短板,数字化转型处于领先阶段,但酒店规模比锦江酒店少1500家,并且由于锦江酒店有先发优势,华住集团获取优质物业难度加大。

首旅酒店综合看下来是“中等生”,由职业经理人孙坚带领一路稳扎稳打,运营效率表现优秀,但公司经济型酒店占比过高且中高端酒店品牌处于竞争弱势,规模上也比锦江酒店和华住集团差距较大。2020年后是加速扩张并重视酒店数字化转型。

注释与参考:

【1】中国饭店协会

【2】弗若斯特沙利文数据

【3】PMS:物业管理系统,反映酒店业务的当前状态、房源状态,还能快速实现客人预定入住到财务对账等一系列操作,还能够提供各方面的报表,且利用数据进行统计分析,从而更有利于酒店的经营和管理

【4】revpar:特定时期内某家酒店每间可售客房可产生的收入,其计算方法为客房收入/可售客房数

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论(ID:bluechip808)